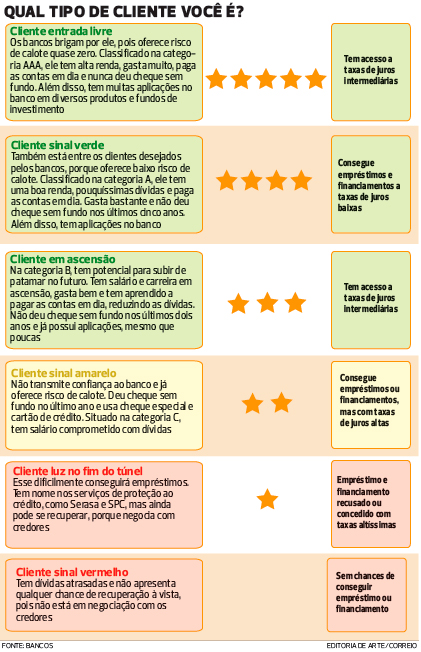

Há cerca de um ano, a administradora Manuela Vasconcelos, 34 anos, foi ao banco pedir um empréstimo para financiar seus negócios. Foi submetida a uma rápida análise de crédito e o gerente lhe deu sinal verde: não houve dificuldade para conseguir o dinheiro. Hoje, a dívida está quitada. "Tem que ser boa pagadora porque quando precisar de uma próxima vez, o banco vai emprestar de novo", ensina. Já a diarista Francisca Guedes, 41 anos, não teve a mesma sorte. Ela foi ao banco, há duas semanas para tentar refinanciar as dívidas e, quem sabe, conseguir um empréstimo de troco. "Quando ele (o gerente) jogou no sistema, tinha uma restrição do meu nome, que estava no SPC". A resposta para dona Francisca foi diferente: sinal vermelho. Nesta sexta-feira (4), o Banco do Brasil anunciou uma nova queda na taxa de juros para três outras operações de crédito, mas os casos de Manuela e Francisca mostram que a queda livre dessas taxas não está ao alcance de todos." As taxas mínimas de juros só servem para alguns. O banco fazuma avaliação que tem muitos critérios", explica a coordenadora institucional da associação de consumidores - Proteste, Maria Inês Dolci. Olho ClínicoApesar de os bancos prometerem taxas de juros baixas, quando um cliente chega para pedir empréstimo, o que conta mesmo é o olho clínico do gerente e os critérios bem definidos na hora de conceder o crédito. "Os clientes são classificados em categorias de acordo com o seu perfil", explica o vice-presidente da Associação Nacional de Executivos de Finanças, Administração e Contabilidade (Anefac), Miguel Ribeiro de Oliveira. "Cada banco tem uma política diferente, mas entre os critérios estão: se o cliente está empregado, se está numa empresa estável ou sujeita a oscilação de mercado, se tem um bom salário e qual cargo ocupa na empresa". Outro critério é o histórico de pagamento do consumidor. "O banco ainda analisa se ele é bompagador ou se temo nome sujo, se tem patrimônio e se possui aplicações no banco", completa. JurosEssa criteriosa análise pode acontecer em questão de minutos, já que os bancos geralmente possuem uma ampla base de dados e acesso a informações de serviços de proteção ao crédito. Em seguida, o banco decide a quais taxas de juros ele terá acesso. As taxas mínimas, amplamente divulgadas desde o início de abril, costumam ser apenas para os clientes AAA da categoria "prime". "Esses são muito bons pagadores, têm uma renda alta, possuem patrimônio, têm muitas aplicações nos bancos, nunca deram um cheque sem fundo. Conseguem taxas baixas porque oferecem pouco risco ao banco", explica Oliveira. "Já o cara que não tem emprego fixo, está um ano numa empresa e outro ano em outra, vira e mexe estoura a conta, atrasa compromissos no comércio e volta e meia tem cheques devolvidos, só vai conseguir empréstimo com taxas maiores". InadimplênciaJá os inadimplentes correm risco de nem sequer conseguir realizar empréstimos e financiamentos quando recorrem a um banco. "Alguns bancos até emprestam a pessoas com nomes negativados, mas a maioria dos inadimplentes não vai ter acesso ao crédito". Para conseguir empréstimos, os maus pagadores precisam apresentar aos bancos garantias de que conseguirão arcar com as dívidas. Segundo gerentes de bancos consultados pelo CORREIO, a maior delas é o salário. Quando o cliente migra para o banco onde pretende tomar empréstimo e passa a receber o salário neste banco, a chance de conseguir o crédito é maior. Empregos estáveis, como os dos servidores públicos, também são garantia de empréstimo, caso o salário não esteja muito comprometido. Para a concessão de empréstimos consignados (descontados em folha), por exemplo, o máximo do salário que pode ser comprometido é 30%. Ser pensionista do INSS também é um ponto positivo na hora de fazer a análise. SeleçãoO ministro da Fazenda, Guido Mantega, admitiu nesta sexta-feira que os objetivos do governo de reduzir os juros ao consumidor ainda não foram alcançados. Ele destacou que os bancos orientaram suas agências a serem mais seletivas na concessão de crédito à população, o que, para ele, não deveria ocorrer em um contexto de economia com inflação sob controle e taxa básica de juros (Selic) em trajetória de queda desde agosto. "A solução para esse problema (inadimplência) é aumentar o volume de crédito e reduzir os spreads (diferença entre os juros básicos e os praticados pelos bancos)", disse. Mantega ainda voltou a criticar os bancos privados, dizendo que, mesmo com a Selic em queda desde agosto, os cortes feitos pelo Banco Central não geraram taxas menores de juros nas operações financeiras contratadas nessas instituições. Os comentários de Mantega reverberama cruzada da presidente Dilma Rousseff contra o spread bancário alto, objeto central dos seus últimos discursos.

|

|---|

Veja também:

Leia também:

AUTOR

AUTOR

Participe do canal

no Whatsapp e receba notícias em primeira mão!

Acesse a comunidade