Empreendedores autônomos ou sócios de empresas que têm um imóvel e desejam expandir ou melhorar o negócio. Pessoas físicas proprietárias de casa ou apartamento que querem conseguir recursos de longo prazo para pagar, por exemplo, o estudo dos filhos. Cidadãos endividados possuidores de casa própria que querem trocar uma dívida cara por outra mais barata, adquirir bens de consumo ou investimento. Donos de terrenos com intenção de começar a construir no local.

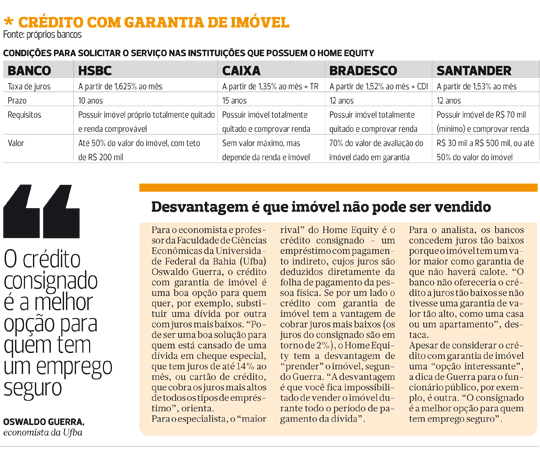

Quem estiver em qualquer uma dessas situações pode encontrar solução em um tipo de crédito que tem crescido no sistema financeiro nacional. Conhecido internacionalmente como Home Equity, e aqui no Brasil como refinanciamento de imóveis, crédito com garantia de imóvel ou, ainda, empréstimo Sem Destinação Específica (SDE), a linha de crédito oferece a proprietários de imóveis juros baixos, a partir de 1,35% ao mês, e prazos longos, entre 10 e 15 anos. A condição para quem quer conseguir o financiamento - que não precisa ter destinação específica - é ter renda e possuir um imóvel comercial ou residencial totalmente quitado, deixando-o como garantia de que pagará a dívida no futuro. “O imóvel apresentado como garantia pode estar alugado, sem oferecer problemas para o inquilino”, explica o gerente regional da Caixa em Salvador, Paulo Sérgio Pithon. “Se o proprietário for solicitar a linha de crédito, ele só precisará pedir que o inquilino receba a visita do técnico do banco para avaliação do imóvel, mas não precisa deixar de alugar a casa ou apartamento”. Popular - Muito comum em países desenvolvidos, a Home Equity tem crescido no Brasil. Até julho, a Caixa liberou R$ 1 bilhão em operações de crédito pessoal com garantia de imóvel. Em dezembro de 2010, o saldo era de R$ 319 milhões, um crescimento de 213%, no período. Recentemente, o banco mudou as regras para esse tipo de empréstimo, aumentando o prazo de 120 para 180 meses e aceitando um único imóvel como garantia - antes, pedia dois. A Caixa também oferece a menor taxa de juros ao mês do mercado, de 1,35% ao mês, mais taxa referencial (TR). Na instituição, não existe valor máximo para o crédito, mas a quantia emprestada é proporcional à renda do cliente e à avaliação do imóvel deixado como garantia. Banco do Brasil, HSBC, Bradesco e Santander também possuem o empréstimo da mesma modalidade, com juros e prazos semelhantes. Em geral, o empréstimo tem valor de até 50% da avaliação do imóvel. Empréstimo - Com o objetivo de terminar de construir uma casa num terreno em Brotas, a empresária Renata Silva Santana solicitou, há cerca de um mês, o serviço Home Equity da Caixa, intitulado Crédito Aporte Caixa, e conseguiu um empréstimo de R$ 40 mil, deixando como garantia um apartamento de R$ 108 mil. “Eles deram como valor máximo para o empréstimo um total de 50% do valor do imóvel”, relatou. Apesar da opção de prazo mais longo, ela preferiu pagar o empréstimo em dois anos, em parcelas de R$ 1 mil. “No começo, tive um pouco de medo de me endividar, mas os juros são baixos e estou encarando isso como um investimento”. Ela quer terminar a construção da casa o mais rápido possível para pagar o empréstimo alugando o imóvel. “Consegui um financiamento no qual o valor das parcelas diminui com o tempo. Enquanto isso, o aluguel da casa pode sofrer reajustes e terei lucro”.

Alerta: bancos tomam o bem em até 3 meses - Para as entidades de defesa do consumidor, as pessoas não devem se enganar com a facilidade dos juros mais baixos na modalidade de home equity. O Instituto Brasileiro de Defesa do Consumidor (Idec) acredita que esse tipo de operação embute um alto risco, já que o consumidor pode perder um dos bens mais caros que possui, o imóvel. Caso o financiamento não seja pago, as instituições bancárias tomam o bem rapidamente, em até três meses. Outro quesito criticado pelo Idec é a relação desigual, porque a pessoa toma um empréstimo cuja garantia (o imóvel) possui um valor elevado em comparação ao valor do crédito tomado. Outro problema é que as instituições financeiras trabalham com linhas de financiamento atreladas a diferentes indexadores, como IGP-M, CDI ou IPCA. Se estes índices se elevarem, o consumidor pode ter prejuízo no bolso.

|

|---|

| Imóveis podem ser usados como garantia para conseguir dinheiro emprestado a juros mais em conta |

|

|---|

Veja também:

Leia também:

AUTOR

AUTOR

Participe do canal

no Whatsapp e receba notícias em primeira mão!

Acesse a comunidade